中小房企集中违约呈爆发趋势 “烂尾”项目却成资本追逐目标

日期:2017-04-10 / 人气:

在中国市场可能出现因资金问题或违约而产生的不良资产,将成为地产投资的新机会。

中房报记者 周翔宇 北京报道

一场针对房地产企业不良资产的狙击战正在拉开序幕。

今年3月1日,亚洲最大地产私募PERE亚洲峰会在香港召开,从会议主题来看,许多投资机构开始将目光转向另一领域,即内地过热的房地产因市场波动或国家调控产生的不良资产市场。

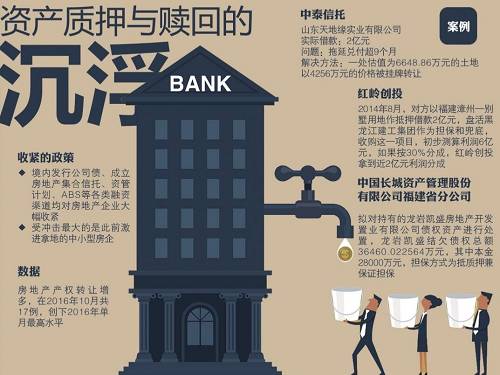

从去年第三季度开始的一系列调控措施不仅从限购角度降低了房地产企业项目变现的速度,随着房地产调控的深化,境内发行公司债、成立房地产集合信托、资管计划、ABS等各类融资渠道均对房地产企业大幅收紧。

中信证券(600030,股吧)研报指出,若房企发债标准收紧,受冲击最大的是此前激进拿地的中小型房企。融资渠道受到更严苛监管后,房企未来资金周转对房价增长高度依赖,而中小型房企大多缺乏一二线城市楼盘控盘能力,激进拿地的中小型房企资金流将更加紧张,或令债务违约风险增大。

上海联合产权交易所、北京产权交易所、重庆联合产权交易所、山东产权交易中心和广州产权交易中心的挂牌信息统计显示,新政之后房地产公司股权和项目挂牌转让案例明显增多,在2016年10月共17例,创下2016年单月最高水平。相比之下,去年前三季度的转让案例总数仅为34。具体来看,转让方多为二线或三线城市的中小房企,主要业务为住宅项目的开发。

而这在信泰资本创始合伙人蓬钢看来,现阶段可能迎来一个新的地产投资周期,不过与以往的方向正好相反,“在中国市场可能出现因资金问题或违约而产生的不良资产,将成为地产投资的新机会。”

AMC公司地产不良资产生意经

东方、华融、长城、信达四大资产管理公司(也称四大AMC)无疑是这场中小房企违约集中爆发的主角。

2010年,信达完成股份制改造后,成为唯一一家获准收购非金融类不良资产的金融资产管理公司。从此,该公司开始拓展非金融类不良资产管理业务,亦为暂时出现财务和经营困难的企业提供债务重组支持,其中也包括一些房地产项目。

2015年8月,财政部联合银监会下发了关于《金融资产管理公司开展非金融机构不良资产业务管理办法》,将非金融机构的不良业务的处置业务扩大到4家AMC。

从背景来看,这4家公司是政府为解决中行、工行、建行、农行长期的呆坏账问题而设立的,各自承接处置对口银行的不良资产。如今不良资产经营已成了“赚大钱”的好生意,四大AMC也已成了金融巨头。

博恩斯资本创始合伙人冯剑云统计,2016年上半年,传统不良资产公开市场成交额大于3000亿元,其中四大资产管理公司成交量占比超过80%。

从不多的披露数据来看,2015年6月30日,中国华融的不良资产总额为3264.1亿元。其中,收购重组类不良资产总额为2124.9亿元,若按最终债权人所属行业划分,则来自房地产行业的有1367.7亿元,占比高达64.4%。

由于其余3家AMC并未公布旗下房地产相关不良资产数据(长城、东方未上市,信达年报中未披露),按华融所占份额估算,四大AMC旗下的房地产相关不良资产总额约为5895亿元。若再计入一些地方性AMC旗下资产,则当前我国房地产相关的不良资产有向万亿增长的可能。

而房地产相关的不良资产由于抵押物价值高、升值潜力大,其资产主要包括土地、在建工程、烂尾楼、投资物业等,变现能力较强,成为AMC追逐的主要目标。

据行业人士介绍,就AMC处置房地产不良资产而言,可分为两个大的类型,一是有一个强大的信用主体介入,例如央企、国企、四大资产管理公司等作为担保方,将所有偿付责任都承揽下来重新开发或者盘整后再销售,资金逐渐回笼,按比例偿还债务。

二是债务重组,投资方打折收购所有债权,再由投资方与债务人谈判,给债务人一定的期限,如果债务人能够盘活项目实现现金流,则投资方获得债权投资的收益。

例如在今年2月21日,东方资产海南分公司对海南万得房地产的债权资产包进行转让处置;3月22日,中国长城资产管理股份有限公司福建省分公司拟对持有的龙岩凯盛房地产开发置业有限公司债权资产进行转让处置。

实质性的债务重组和资产重组改变了过去房地产类不良资产处置过程中单一的诉讼、破产、拍卖等硬着陆方式,通过基金的梳理、投资、置换和运营等能力化解不良资产,以平缓的方式重新焕发资产的实际价值,在这四大AMC公司的不良资产处置业务中这样描述。

编辑:天旭

咨询邮箱:

咨询邮箱: 咨询热线:

咨询热线: